学习交流

5月13-14日,在广州参加了由中国黄金协会主办的首期“中国黄金市场精英培训计划”,为期两天的授课培训虽然短暂,但从活动中收获的新知和启发,其影响可谓深远。在活动结束后,我仔细阅读了获赠的书并整理了参会的笔记,把自己的收获和心得整理下来。

关于《CPM黄金年鉴2017》

作为黄金投资的从业人员,每年都要必读黄金市场年报,过去读的是世界黄金协会的《黄金需求报告》,以及经易金业出版的《黄金市场研究报告》。今年有幸看到《CPM黄金年鉴2017》的中文版(以下简称年鉴),这一国际和国内黄金业公认的权威年度出版物。其中详实的数据资料和科学系统的研究分析,客观真实地反应了全球黄金产业和黄金市场的发展状况,也满足了我们全面认识黄金市场的数据和信息需求。

年鉴全书包含:回顾和展望、投资需求、官方交易、黄金供应、制造业需求、黄金市场和黄金价格这七个主要部分以及百余张详细的图表。

在我们最为关心的黄金价格展望中,年鉴认为当前诸多的基本面因素,包括预期和现实的差距,全球面临众多的政治和经济问题来看,将促使投资者买入和增持黄金。预计2017年,黄金价格将保持高于2016年触及的低点(1120),而各种政治和经济事件的不明确性应该会阻止金价在这一年中有明确的方向。也就是说2017年金价将呈现震荡走势:上半年投资者可能更看好股市减持黄金,而下半年后,因特朗普政府的改革很可能缺乏实质性进展而导致金融市场情绪发生转变,致使资金从股市转而流向黄金。

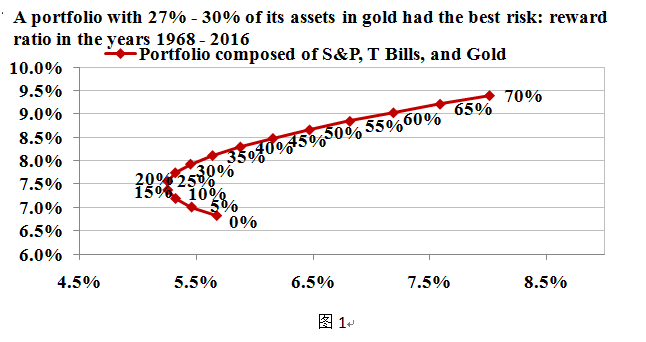

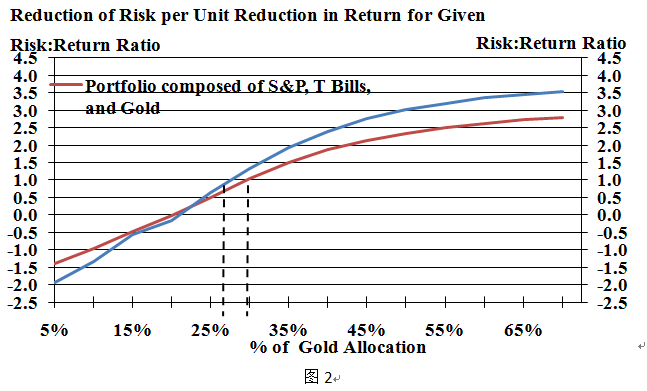

在黄金的投资需求趋势中,年鉴给出一张自1968年至2015年期间投资组合的风险和收益的计算图表(图1图2),得出一组最佳投资组合的比例,即黄金投资占比为27%-30%时,其风险回报率最高,其余60%-63%的资金则投资于股票和债券。而Jeffery先生在现场讲解这张图时还强调说:目前中国的黄金投资占比远没有达到这个比例,因此国内的黄金投资市场应该还有很大的发展空间。

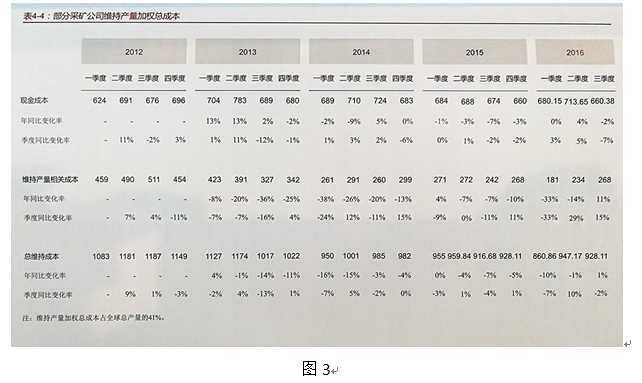

在黄金供应的部分,年鉴给出了采矿公司维持产量加权总成本表(图3),其中现金成本基本维持在680左右,相关成本已经见底回升,总的维持成本在2016年的第三季度为928.11美元/盎司。可想而知,黄金在2015年底跌到过1045的最低点已经是很接近总维持成本了,这也或将是黄金近年来的一个结实的底价。

课堂收获与心得:

《金融异化下的中国经济》——钮文新

主要观点:中国经济、金融严重的脱实向虚,实体经济失去足够的资本支持;中国经济下行压力巨大,资本短缺导致实业投资不断减弱,投资需求受到长期压制。呼吁要压缩货币金融,提高资本金融。

主要观点:中国经济、金融严重的脱实向虚,实体经济失去足够的资本支持;中国经济下行压力巨大,资本短缺导致实业投资不断减弱,投资需求受到长期压制。呼吁要压缩货币金融,提高资本金融。

钮文新认为,中国经济现在最大的问题就是:货币金融急速膨胀,资本金融不断萎缩。看起来货币很多,但全民在玩“钱生钱”的套利游戏,实体经济生存与发展所必须的资本又少又贵。这也是钮文新老师几年前提出应取缔余额宝论点的原因,他认为余额宝从银行把老百姓存款吸出来,制造银行系统的流动性紧张,拉高存款利率,然后再以协议定存方式把钱存给银行,并从中渔利。它所冲击的是中国全社会的融资成本,冲击的是整个中国的经济安全。

钮老师的观点之犀利,曾引发很多人的激励争论,我个人不完全赞同钮老师关于应该取缔余额宝的观点,但对中国经济脱实向虚的看法认为值得认真思考。

《中国货币政策走势对黄金市场的影响》——董少鹏

主要观点:中国经济体量大,年增速6-7%已经很快了,回归到5%为正常。 对黄金市场的预测:平衡震荡。

董少鹏老师有许多重量级的重要的职位,更是供给侧结构性改革的提出机构——中国新供给经济学50人论坛的成员。他认为供给侧结构性改革改的是在保持总量增长的同时实现结构优化,不是西方供给学的翻版,中国需要自己的经济学,既要汲取别国的经验,又要自成我国的体系。

《黄金、金融衍生品与交易逻辑》——张捷

主要观点:安全是有价值的,在全球以及中国动荡的风险加剧的时代,黄金在关键时候的避险作用是不可替代的。

授课时间有限,我们听得意犹未尽,张捷老师提出的一系列问题也还没有来得及详尽地讲解:美国评级下调为何反而美债上涨?美国倒下的背后是欧洲垫背?美联储利率为何长期高于美债收益率?中国外储为何必须大量持有美债?然而这些个问题个个铿锵有力,个个值得深思,于是课下我也是忍不住买了张捷老师的著作再仔细研读。

作者:郭胜兰,湖北众联黄金投资有限公司,”中国黄金市场精英培训计划“第一期学员。